Höhepunkte der Transaktion:

Erweiterung um großes, hochgradiges Uranprojekt in Nunavut, Kanada

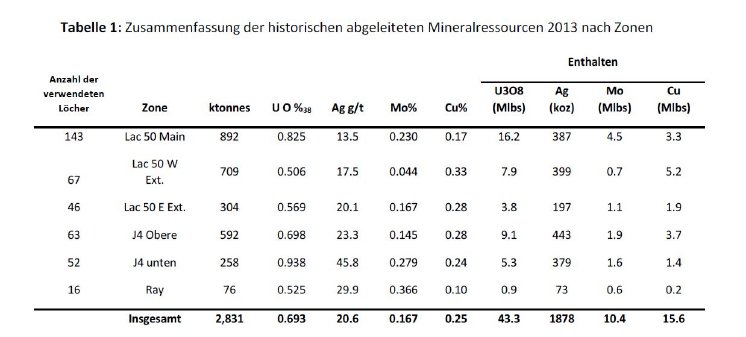

• Das Angilak-Grundstück zählt zu den hochgradigsten Uranressourcen weltweit, abgesehen vom Athabasca-Becken, und weist mit einer historischen Mineralressourcenschätzung von Molybdän, Kupfer und Silber zusätzliche Potenziale auf:

o Abgeleitete Mineralressourcen von 2.831.000 Tonnen mit einem Durchschnittsgehalt von 0,69 % U3O8 und 0,17 % Molybdän, die 43,3 Millionen Pfund U3O8 und 10,4 Millionen Pfund Molybdän enthalten.

o Diese Schätzung gilt als "historische Schätzung" gemäß National Instrument 43-101 - Standards of Disclosure for Mineral Projects (NI 43-101") und wird von Labrador Uranium nicht als aktuell angesehen. Weitere Einzelheiten zu der historischen Mineralressourcenschätzung für das Grundstück Angilak finden Sie weiter unten.

o Auf dem Grundstück Angilak wurden in der Vergangenheit beträchtliche Ausgaben getätigt, wobei über 95 Millionen $ für Explorationen und Ressourcenabgrenzungen, einschließlich Bohrungen auf etwa 95.000 Metern, aufgewendet wurden.

Lokales und bezirksweites Explorationspotenzial

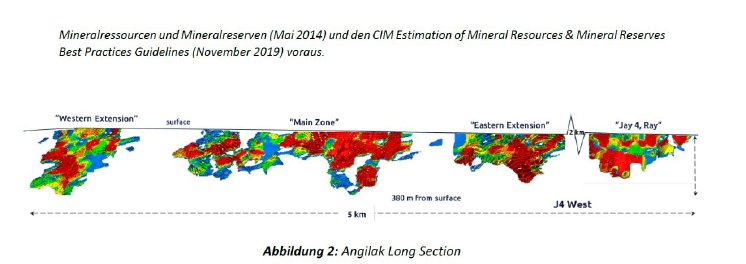

• Die historische Mineralressource des Grundstücks Angilak deckt nur 5 km des identifizierten 12 km langen Lac 50-Trends (Lac 50") ab, wobei neun Erweiterungsziele entlang des Trends unter Anwendung einer bewährten und effektiven Targeting-Methode identifiziert wurden.

• Außerhalb des Lac 50 Trends haben weitere Zielgebiete das Potenzial für eine bedeutende Uranmineralisierung in den Zielgebieten Dipole und YAT gezeigt, die von ValOre in der letzten Feldsaison bebohrt wurden. • Für die Feldsaison 2023 ist ein aggressives Arbeitsprogramm geplant, das Bohrungen zur Erweiterung der bestehenden mineralisierten Gebiete im Lac 50 Trend, eine konzessionsweite radiometrische Untersuchung aus der Luft und zusätzliche Bodenproben umfasst.

Tier-1-Bergbaugerichtsbarkeit

• Kanada ist immer wieder eines der attraktivsten Länder für Investitionen in den Bergbau, einschließlich Uran.

• Sowohl Nunavut als auch Labrador verfügen über transparente Genehmigungsverfahren, etablierte Bergbauund Steuergesetze und bergbaukundige Gruppen der First Nations.

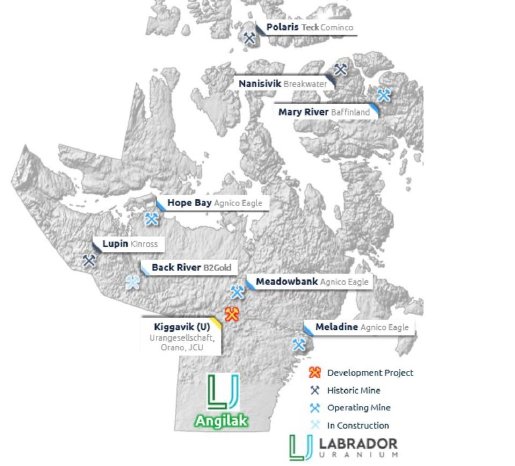

• Nunavut beherbergt mehrere etablierte Betriebe, darunter die Minen Meadowbank, Meliadine, Mary River und Hope Bay.

Fortführung der LUR-Strategie mit starken operativen Synergieeffekten

• Der Erwerb des Angilak-Grundstücks erweitert LURs Engagement in bewährten Uranlagerstätten in Kanada mit Potenzial in Distriktgröße.

• Bietet die Möglichkeit, das bestehende Team von LUR mit umfassender Erfahrung in der kanadischen Uranexploration zu nutzen, einschließlich technischem Fachwissen, Unternehmen und Vorstand.

• In Verbindung mit dem Abschluss des Arrangements wird sich das Unternehmen verpflichten, seinen Namen in "Latitude Uranium Inc." zu ändern, um seine Expansion in Kanada widerzuspiegeln.

Philip Williams, Executive Chairman von LUR, kommentierte: "Die heutige Ankündigung ist ein großer Schritt vorwärts in der Strategie von LUR, ein führendes Uranexplorationsunternehmen in Kanada zu werden. Es gibt nur wenige Projekte wie Angilak, die sich sowohl durch hohe Urangehalte als auch durch andere Rohstoffe wie Molybdän, Silber und Kupfer auszeichnen, die für die Energiewende ebenfalls wichtig sind. Durch den Besitz des Großprojekts in Nunavut, einem zunehmend bedeutenden Bergbaugebiet, erhält LUR die Kontrolle über einen ganzen Uranbezirk und ergänzt unser großes CMB-Projekt in Labrador. Wir freuen uns darauf, die Aktionäre von ValOre in unserem Register und die neuen Direktoren in unserem Board willkommen zu heißen. Ich freue mich auch, die voraussichtliche Ernennung von John Jentz zum CEO bekannt zu geben. John wird jahrzehntelange Erfahrung im Bergbau in das Unternehmen einbringen. Als ich Anfang des Jahres als Interims-CEO eintrat, hatte ich das Ziel, das Management und das Projektportfolio des Unternehmens zu verbessern, was mit der heutigen Ankündigung auch gelungen ist."

Zusammenfassung der Transaktion

Die Vereinbarung sieht u.a. vor:

• ValOre wird seine Beteiligung am Grundstück Angilak an eine neue hundertprozentige Tochtergesellschaft von ValOre (VO Subco") übertragen und abtreten, die ausschließlich zum Zweck der Erleichterung des Arrangements (die Übertragung") gegründet wurde;

• Nach Abschluss der Übertragung erwirbt LUR von ValOre alle ausgegebenen und in Umlauf befindlichen Stammaktien von VO Subco. Als Gegenleistung erhält ValOre 3.000.000 $ in bar (die "Bargegenleistung") und 100.000.000 Stammaktien von LUR zu einem angenommenen Preis von 0,40 $ pro Aktie (die

"Gegenleistungsaktien" und zusammen mit der Bargegenleistung, die "Gegenleistung"); und

• Die Gegenleistungsaktien werden anteilig an die Inhaber von Stammaktien von ValOre (die "VO-Aktien") verteilt.

Das Arrangement wird durch einen gerichtlich genehmigten Plan of Arrangement gemäß den Bestimmungen des Business Corporations Act (British Columbia) durchgeführt, der die Zustimmung von (i) mindestens 662/3 % der von den ValOre-Aktionären abgegebenen Stimmen und (ii) gegebenenfalls einer einfachen Mehrheit der von den ValOre-Aktionären abgegebenen Stimmen erfordert, mit Ausnahme bestimmter verbundener Parteien gemäß Multilateral Instrument 61-101 - Protection of Minority Security Holders in Special Transactions, die persönlich oder durch einen Bevollmächtigten abstimmen und auf einer außerordentlichen Versammlung der ValOre-Aktionäre stimmberechtigt sind, um das Arrangement zu prüfen (die "ValOre-Versammlung"). Die ValOre-Versammlung wird voraussichtlich im zweiten Quartal 2023 stattfinden. Der Abschluss des Arrangements wird für das zweite Quartal 2023 erwartet, sofern die Bedingungen des Arrangement Agreements erfüllt werden.

Die Direktoren und leitenden Angestellten von ValOre, die insgesamt ca. 19,6 % der ausgegebenen und ausstehenden VO-Aktien repräsentieren, haben mit LUR Vereinbarungen zur Unterstützung der Stimmabgabe getroffen und sich unter anderem bereit erklärt, bei der ValOre-Versammlung mit ihren VO-Aktien für das Arrangement zu stimmen. Zusätzlich zu den Genehmigungen der Aktionäre und des Gerichts hängt der Abschluss des Arrangements vom Abschluss der gleichzeitigen Privatplatzierung (wie unten beschrieben), dem Erhalt der entsprechenden behördlichen und börsenrechtlichen Genehmigungen sowie der Erfüllung bestimmter anderer Abschlussbedingungen ab, die bei Transaktionen dieser Art üblich sind.

Die Gegenleistungsaktien unterliegen einer vertraglichen Haltefrist bis zum Ablauf der Haltefrist, die für die angebotenen Wertpapiere (wie unten beschrieben) im Rahmen der gleichzeitigen Privatplatzierung gilt.

In Zusammenhang mit dem Arrangement hat LUR auch eine Earn-in-Vereinbarung mit ValOre (die "Earn-in-Vereinbarung") abgeschlossen, gemäß der ValOre LUR unter anderem die Option (die "Option") eingeräumt hat, eine Beteiligung von bis zu 10 % am Grundstück Angilak zu erwerben, indem es Mineralexplorationsausgaben in Höhe von insgesamt bis zu 3,5 Mio. $ (die "Ausgaben") am oder vor dem ersten Jahrestag der Earn-in-Vereinbarung (die "Earnin-Frist") finanziert.

Es wird davon ausgegangen, dass alle von LUR finanzierten Ausgaben von ValOre zur Finanzierung des bevorstehenden Explorationsprogramms auf dem Grundstück Angilak verwendet werden, das voraussichtlich noch in diesem Monat mit ersten Brennstofflieferungen beginnen wird.

Über das Angilak-Grundstück

Das 68.552 Hektar große Grundstück Angilak befindet sich im bergbau- und explorationsfreundlichen Territorium Nunavut, Kanada, und verfügt über ein bezirksweites Potenzial für Uran, Edel- und Basismetalle (Abbildung 1). Das Grundstück Angilak befindet sich im Bezirk Kivalliq in Nunavut, etwa 225 km südlich von Baker Lake, 325 km westlich von Rankin Inlet und 820 km östlich von Yellowknife.

Das Angilak-Grundstück liegt in den "Barren Lands", einer großen Region mit fast flacher, baumloser Tundra, die durch schlechtes Grundgestein und ausgedehnte sumpfige Gebiete mit vielen kleinen, flachen Seen gekennzeichnet ist. Der Zugang ist nur mit Hubschraubern und Starrflüglern möglich.

Das Grundstück Angilak befindet sich in der Western Churchill Province, einem großen archäischen Kraton, der im Proterozoikum strukturelle und metamorphe Überprägungen erfahren hat. Tektonische Aktivitäten im frühen Proterozoikum führten lokal zu tektonischen Zusammenbrüchen und zur Bildung von Riftbecken, die die archäische Kruste überlagerten. Das Baker Lake Basin und die dazugehörigen Angikuni- und Yathkyed-Unterbecken sind das Ergebnis dieser tektonischen Prozesse. Der Kontakt zwischen diesen proterozoischen Becken und der archaischen Kruste stellt eine Diskordanz dar, die weltweit für Uranvorkommen genutzt wird, ein Lagerstättentyp, der als Diskordanz-Uran" bezeichnet wird. Die ergiebigsten Vorkommen dieses Lagerstättentyps befinden sich im Athabasca-Becken in Nord-Saskatchewan.

Frühere Explorationen durch verschiedene Unternehmen in den späten 1970er und frühen 1980er Jahren in der Region Yathkyed Lake führten zur Entdeckung zahlreicher Uran-, Basismetall- und Silbervorkommen sowie der Uranlagerstätte Lac Cinquante, einer Uranlagerstätte vom Typ Beaverlodge-Ader. Die meisten dieser Vorkommen befinden sich in der Nähe der westlichen, nördlichen und nordöstlichen Grenze des Angikuni-Sedimentunterbeckens, sowohl im archaischen Grundgebirge als auch im späteren Sediment- und Vulkangestein der Beckenfüllung. Seit 1975 wurden über 95 Millionen $ investiert, wobei ValOre über 65 Millionen $ in die Ressourcenabgrenzung und Explorationsbohrungen, Metallurgie, Geophysik, Geochemie und Logistik auf dem großen Landpaket investierte. Diese Arbeiten unterstützten die Entwicklung des bedeutenden Lac 50 Trends mit einer historischen abgeleiteten Uranmineralressourcenschätzung, die in Tabelle 1 und Abbildung 2 dargestellt ist. Weitere Einzelheiten zur historischen Mineralressourcenschätzung für das Grundstück Angilak finden Sie weiter unten.

Tabelle 1: Zusammenfassung der historischen abgeleiteten Mineralressourcen 2013 nach Zonen

1. Mineralressourcen, die keine Mineralreserven sind, haben keine nachgewiesene wirtschaftliche Lebensfähigkeit. 2. Die Schätzung der Mineralressourcen kann durch geologische, umweltbezogene, genehmigungsrechtliche, rechtliche, titelbezogene, steuerliche, gesellschaftspolitische, vermarktungsbezogene oder andere relevante Aspekte wesentlich beeinflusst werden.

3. Die Qualität und der Gehalt der gemeldeten abgeleiteten Ressource in diesen Schätzungen sind ungewiss und es wurden nicht genügend Explorationsarbeiten durchgeführt, um diese abgeleiteten Ressourcen als angezeigte oder gemessene Mineralressourcen zu definieren, und es ist ungewiss, ob weitere Explorationsarbeiten dazu führen werden, dass sie in eine angezeigte oder gemessene Ressourcenkategorie aufgewertet werden. 4. Die Summe der enthaltenen Wertmetalle kann aufgrund von Rundungen abweichen.

5. Es wurde ein Grenzwert von 0,2 % U3O8 verwendet.

6. Die in dieser Tabelle enthaltenen Mineralressourcenschätzungen gelten als "historische Schätzungen" gemäß NI 43-101 und werden von LUR nicht als aktuell angesehen.

7. Von ValOre Metals Corp. in einem technischen Bericht mit dem Titel "Technical Report and Resource Update For The Angilak Property, Kivalliq Region, Nunavut, Canada" (Technischer Bericht und Ressourcen-Update für das Grundstück Angilak, Region Kivalliq, Nunavut, Kanada), erstellt von Michael Dufresne, M.Sc., P.Geol. von APEX Geosciences, Robert Sim, B.Sc., P.Geo. von SIM Geological Inc. und Bruce Davis, Ph.D., FAusIMM von BD Resource Consulting Inc. vom 1. März 2013, berichtet.

8. Wie im oben erwähnten technischen Bericht angegeben, wurde die historische Schätzung unter der Leitung von Robert Sim, P.Geo, mit Unterstützung von Dr. Bruce Davis, FAusIMM, erstellt und besteht aus dreidimensionalen Blockmodellen, die auf geostatistischen Anwendungen unter Verwendung kommerzieller Minenplanungssoftware basieren. Die Projektgrenzen basieren auf dem UTM-Koordinatensystem (NAD83 Zone14) unter Verwendung von nominellen Blockgrößen von 5x5x5 m bei Lac Cinquante und 5x3x3 m (LxBxH) bei J4. Die Gehalts- und geologischen Informationen stammen aus den Arbeiten, die Kivalliq während der Feldsaison 2009, 2010, 2011 und 2012 durchführte. Eine gründliche Überprüfung aller Ressourceninformationen und Bohrdaten aus dem Jahr 2013 durch eine qualifizierte Person sowie die Einbeziehung späterer Explorationsarbeiten und -ergebnisse, zu denen auch einige Bohrungen an den Rändern der historischen Ressource nach der Veröffentlichung des technischen Berichts 2013 gehören, wären erforderlich, um die historische Schätzung des Grundstücks Angilak als aktuelle Mineralressource zu verifizieren.

9. Die historische Mineralressourcenschätzung wurde in Übereinstimmung mit NI 43-101 und den CIM-Standards zum Zeitpunkt der Veröffentlichung berechnet und geht den aktuellen CIM-Definitionsstandards für Mineralressourcen und Mineralreserven (Mai 2014) und den CIM Estimation of Mineral Resources & Mineral Reserves Best Practices Guidelines (November 2019) voraus.

Gleichzeitige Privatplatzierung

Im Zusammenhang mit dem Arrangement hat LUR eine Verpflichtungserklärung mit Red Cloud Securities Inc. ("Red Cloud") als alleinigem Bookrunner und Canaccord Genuity Corp. ("Canaccord Genuity" und zusammen mit Red Cloud die "Co-Lead Underwriters"), zusammen als Co-Lead Underwriters, in ihrem eigenen Namen und im Namen eines Konsortiums von Underwriters (zusammen die "Underwriters") einen Vertrag abgeschlossen, gemäß dem die Underwriters Zeichnungsscheine (die "Zeichnungsscheine") zum Wiederverkauf erwerben werden, Flow-Through Zeichnungsscheine (die "Zeichnungsscheine") und Premium Flow-Through Zeichnungsscheine (die "PFT Zeichnungsscheine" und zusammen mit den Zeichnungsscheinen und den FT Zeichnungsscheinen, die "Angebotenen Wertpapiere") zu einem Preis von $0.35 pro Zeichnungsschein (der "Ausgabepreis"), 0,42 $ pro FT-Zeichnungsschein (der "FT-Ausgabepreis") und 0,525 $ pro PFT-Zeichnungsschein (der "PFT-Ausgabepreis") auf einer "Buy Deal"-Privatplatzierungsbasis für einen Bruttoerlös von insgesamt 12.000.000 $ (die "gleichzeitige Privatplatzierung"). Die angebotenen Wertpapiere können in jeder beliebigen Kombination verkauft werden, vorausgesetzt, die gleichzeitige Privatplatzierung besteht aus mindestens 11.428.572 Zeichnungsscheinen für einen Bruttoerlös von 4,0 Mio. $.

LUR hat den Konsortialbanken die Option eingeräumt, zusätzliche Zeichnungsscheine, FT-Zeichnungsscheine und PFTZeichnungsscheine zum Ausgabepreis, zum FT-Ausgabepreis bzw. zum PFT-Ausgabepreis zum Wiederverkauf zu

erwerben, um zusätzliche Bruttoerlöse von bis zu 2.000.000 $ zu erzielen (die "Mehrzuteilungsoption"). Die Mehrzuteilungsoption kann bis zu 48 Stunden vor dem Abschluss der gleichzeitigen Privatplatzierung ganz oder teilweise ausgeübt werden.

Nach Erfüllung bestimmter Bedingungen für die Freigabe des Treuhandkontos, einschließlich, unter anderem, der Erfüllung aller Bedingungen für den Abschluss des Arrangements, mit Ausnahme der Umwandlung der angebotenen Wertpapiere, und der Erfüllung der Bedingungen, die aufgrund ihrer Bedingungen erst nach Abschluss des Arrangements erfüllt werden können (die "Bedingungen für die Freigabe des Treuhandkontos"), Jeder Zeichnungsschein wird automatisch und ohne zusätzliche Gegenleistung in eine Einheit von LUR (eine "Nicht-FTEinheit") und jeder FT-Zeichnungsschein und jeder PFT-Zeichnungsschein wird automatisch und ohne zusätzliche Gegenleistung in eine Einheit von LUR (die "FT-Einheiten") ausgeübt. Jede Nicht-FT-Einheit besteht aus einer nicht durchlaufenden LUR-Aktie und einem halben nicht durchlaufenden Optionsschein zum Kauf von Stammaktien von LUR (jeder ganze Optionsschein ein "Optionsschein"). Jede FT-Einheit besteht aus einer Stammaktie, die als "Flow-Through-Aktie" (eine "FT-LUR-Aktie") im Sinne von Subsection 66(15) des kanadischen Einkommenssteuergesetzes ("ITA") gilt, und einem halben Warrant. Jeder Warrant ist ausübbar, um eine Non-Flow-Through-LUR-Aktie (jeweils eine "WarrantAktie") zu einem Preis von 0,50 $ pro Warrant-Aktie zu einem beliebigen Zeitpunkt an oder vor dem Datum, das 36 Monate nach dem Abschlussdatum der gleichzeitigen Privatplatzierung liegt, zu erwerben. Zur größeren Sicherheit werden die Warrants und die Warrant-Aktien nicht auf Flow-Through-Basis ausgegeben. Der Abschluss der gleichzeitigen Privatplatzierung unterliegt der Genehmigung durch die Canadian Securities Exchange (die "CSE").

Es wird erwartet, dass die Erlöse aus der Emission der FT-Zeichnungsscheine und der PFT-Zeichnungsscheine, die den FT-LUR-Aktien zugewiesen werden, dazu verwendet werden, berechtigte "kanadische Explorationsausgaben" gemäß der Definition des ITA zu tätigen, die als "Flow-Through-Bergbauausgaben" gemäß der Definition des ITA gelten, und LUR wird die kanadischen Explorationsausgaben (anteilig) an jeden Zeichner der FT-Zeichnungsscheine und der PFTZeichnungsscheine mit einem Wirksamkeitsdatum bis spätestens 31. Dezember 2023 gemäß dem ITA zurückgeben.

Der Bruttoerlös der gleichzeitigen Privatplatzierung wird am Tag des Abschlusses der gleichzeitigen Privatplatzierung auf einem Treuhandkonto hinterlegt, bis die Bedingungen für die Freigabe des Treuhandkontos erfüllt sind. Falls die Bedingungen für die Freigabe des Treuhandkontos nicht innerhalb von 120 Tagen nach Abschluss der gleichzeitigen Privatplatzierung erfüllt werden oder LUR die Konsortialbanken informiert oder der Öffentlichkeit mitteilt, dass sie nicht beabsichtigt, die Bedingungen für die Freigabe des Treuhandkontos zu erfüllen, oder dass das Arrangement beendet wurde, wird der gesamte Emissionspreis der angebotenen Wertpapiere (zuzüglich etwaiger darauf angefallener Zinsen) an die Inhaber zurückerstattet (abzüglich etwaiger Quellensteuern), und die angebotenen Wertpapiere werden automatisch annulliert und haben keine weitere Wirkung.

Als Gegenleistung für die im Zusammenhang mit der gleichzeitigen Privatplatzierung zu erbringenden Dienstleistungen haben die Konsortialbanken Anspruch auf eine Barvergütung in Höhe von 6,0 % des gesamten Bruttoerlöses der gleichzeitigen Privatplatzierung (die "Barprovision") sowie auf eine Anzahl von Vergütungsoptionen (die "Vergütungsoptionen"), die 6,0 % der Anzahl der im Rahmen der gleichzeitigen Privatplatzierung verkauften angebotenen Wertpapiere entspricht. Jede Ausgleichsoption kann während eines Zeitraums von 36 Monaten ab dem Abschluss der gleichzeitigen Privatplatzierung zum Erwerb einer LUR-Aktie zum Ausgabepreis ausgeübt werden. Die Vergütungsoptionen können nur ausgeübt werden und die Barprovision ist nur dann zahlbar, wenn die Bedingungen für die Freigabe des Treuhandkontos erfüllt sind bzw. darauf verzichtet wurde.

Die angebotenen Wertpapiere werden in allen Provinzen Kanadas angeboten und die Zeichnungsscheine können auch in anderen Rechtsordnungen verkauft werden, wie es LUR und die Konsortialbanken vereinbaren können. Unter der Voraussetzung, dass das Arrangement abgeschlossen wird und die Bedingungen für die Freigabe des Treuhandkontos erfüllt werden, wird erwartet, dass die Nettoerlöse aus der gleichzeitigen Privatplatzierung für den Abschluss des Explorationsprogramms 2023 auf dem Grundstück Angilak sowie für das Betriebskapital und allgemeine Unternehmenszwecke verwendet werden. Alle Wertpapiere, die in Zusammenhang mit der gleichzeitigen Privatplatzierung emittiert werden, unterliegen einer gesetzlichen Haltefrist, die vier Monate und einen Tag nach dem Abschluss der gleichzeitigen Privatplatzierung abläuft.

Ernennung des CEO und Direktoren

Im Zusammenhang mit dem Arrangement wird erwartet, dass Herr John Jentz zum Chief Executive Officer und Director des Unternehmens ernannt wird und dass Herr Philip Williams als Interim Chief Executive Officer zurücktritt, aber weiterhin als Executive Chairman und Director des Unternehmens tätig sein wird. Herr Jentz ist ein erfahrener Bergbauexperte, der in der gesamten Bergbauindustrie in den Bereichen Betrieb, Investmentbanking und Aufsichtsrat tätig war. Zuletzt war Herr Jentz Leiter der Strategie- und Unternehmensentwicklung bei SEMAFO Inc., einem westafrikanischen Goldproduzenten, der 2020 an die Endeavour Mining Corporation für ca. 1,6 Mrd. $ verkauft wurde.

Zusätzliche Direktoren und Namensänderung

Gemäß den Bedingungen des Arrangement-Abkommens haben sich LUR und ValOre darauf geeinigt, zwei Direktoren von ValOre zu nominieren, von denen einer Jim Paterson, den derzeitigen Chairman und Chief Executive Officer von ValOre, für die Wahl in das Board of Directors von LUR bei der nächsten Jahreshaupt- und Sonderversammlung der Inhaber von LUR-Aktien (die "LUR-Hauptversammlung"), die voraussichtlich im zweiten Quartal 2023 stattfinden wird, zu nominieren, wobei diese Wahl vom Abschluss des Arrangements abhängt. Darüber hinaus wird LUR auf der LURHauptversammlung auch die Zustimmung der LUR-Aktionäre einholen, um LUR zu ermächtigen, seinen Namen in

"Latitude Uranium Inc." (die "Namensänderung") zu ändern, was den Abschluss des Arrangements voraussetzt.

Empfehlungen des Verwaltungsrats

Das Arrangement Agreement wurde vom Board of Directors von LUR und ValOre einstimmig genehmigt, im Falle von ValOre unter anderem nach Erhalt der einstimmigen Empfehlung eines speziellen Ausschusses unabhängiger Direktoren von ValOre. Canaccord Genuity hat dem Board of Directors von ValOre eine Stellungnahme vorgelegt, die besagt, dass die Gegenleistung, die ValOre im Rahmen des Arrangements erhält, zum Zeitpunkt dieser Stellungnahme aus finanzieller Sicht für ValOre fair ist, vorbehaltlich der in dieser Stellungnahme dargelegten Einschränkungen, Qualifikationen und Annahmen. Das Board of Directors von ValOre empfiehlt den ValOre-Aktionären einstimmig, auf der ValOre-Versammlung für das Arrangement zu stimmen.

LUR wird einen Bericht über wesentliche Änderungen in Bezug auf das Arrangement in Übereinstimmung mit den kanadischen Wertpapiergesetzen sowie Kopien der Arrangement-Vereinbarung und des Formulars für die Stimmrechtsunterstützungsvereinbarung einreichen, die auf dem SEDAR-Profil von LUR unter www.sedar.com verfügbar sein werden.

Berater und Rechtsbeistand

Cassels Brock & Blackwell LLP fungierte als Rechtsberater von LUR, Lawson Lundell LLP als Nunavut-Berater von LUR und Red Cloud als Finanzberater von LUR im Zusammenhang mit dem Arrangement.

LUR hat zugestimmt, Red Cloud eine Beratungsgebühr von 600.000 $ zu zahlen, die durch die Zahlung von 300.000 $ in bar und die Ausgabe von 709.219 LUR-Aktien zu einem angenommenen Preis von 0,423 $ pro LUR-Aktie beglichen werden soll, vorbehaltlich der Genehmigung durch die CSE.

Keines der Wertpapiere, die im Rahmen des Arrangements oder der gleichzeitigen Privatplatzierung ausgegeben werden sollen, wurde oder wird gemäß dem United States Securities Act von 1933 in der jeweils gültigen Fassung (der "U.S. Securities Act") oder den Wertpapiergesetzen der einzelnen Bundesstaaten registriert, und es wird erwartet, dass alle im Rahmen des Arrangements auszugebenden Wertpapiere unter Berufung auf verfügbare Ausnahmeregelungen von diesen Registrierungsanforderungen gemäß Abschnitt 3(a)(10) des U.S. Securities Act und den geltenden Ausnahmeregelungen der Wertpapiergesetze der einzelnen Bundesstaaten ausgegeben werden. Diese Pressemitteilung stellt weder ein Angebot zum Verkauf noch eine Aufforderung zum Kauf von Wertpapieren dar.

Technische Offenlegung und qualifizierte Person

Die in dieser Pressemitteilung enthaltenen wissenschaftlichen und technischen Informationen wurden von Matthew Melnyk, M.Sc., CPG, einem Berater von LUR, der eine qualifizierte Person" (gemäß NI 43-101) ist, geprüft und genehmigt.

Über Labrador Uranium Inc.

Labrador Uranium beschäftigt sich mit der Exploration und Erschließung von Uranprojekten in Labrador, Kanada, und verfügt über eine dominante Landposition mit 52 Mineralkonzessionen, die 152.825 ha im produktiven Central Mineral Belt in Zentral-Labrador und das Notakwanon-Projekt in Nord-Labrador umfassen. Derzeit treibt das Unternehmen das CMB-Projekt auf Distriktbasis voran, das die Lagerstätten Moran Lake und Anna Lake umfasst. Der CMB grenzt an die Lagerstätte Michelin von Paladin Energy, wo in der Vergangenheit umfangreiche Explorationsarbeiten durchgeführt wurden und zahlreiche Vorkommen von Uran-, Kupfer- und IOCG-artigen Mineralisierungen zu finden sind.

Für weitere Informationen wenden Sie sich bitte an

Philip Williams

Geschäftsführender Chairman und Interims-CEO

pwilliams@labradoruranium.com

Investor Relations

Gebührenfrei: 1-833-572-2333

E-Mail: info@labradoruranium.com

Website: www.labradoruranium.com

Twitter: @LabradorUr

LinkedIn: https://www.linkedin.com/...

In Europa:

Swiss Resource Capital AG

Jochen Staiger

info@resource-capital.ch

www.resource-capital.ch

Vorsichtsmaßnahme in Bezug auf "zukunftsgerichtete" Informationen

Diese Pressemitteilung enthält "zukunftsgerichtete Informationen" und "zukunftsgerichtete Aussagen" im Sinne der geltenden kanadischen Wertpapiergesetze. Zukunftsgerichtete Informationen und Aussagen beinhalten, beschränken sich jedoch nicht auf, Aussagen hinsichtlich des Zeitplans und des Ergebnisses des Arrangements, einschließlich der erforderlichen Genehmigungen durch die Aktionäre, die Aufsichtsbehörden, die Gerichte und die Börsen, der erwarteten Vorteile des Arrangements für das Unternehmen und seine Aktionäre, einschließlich der erwarteten strategischen und Wachstumsmöglichkeiten hinsichtlich des Grundstücks Angilak, einschließlich der potenziellen Exploration und Erschließung desselben, seiner Geologie und Mineralisierung, der potenziellen Verarbeitungsergebnisse, dass die historische Mineralressourcenschätzung für das Grundstück Angilak in eine aktuelle Mineralressourcenschätzung umgewandelt werden kann, den Zeitplan und das Ergebnis der gleichzeitigen Privatplatzierung, den erwarteten Bruttoerlös der gleichzeitigen Privatplatzierung, die Verwendung des Erlöses aus der gleichzeitigen Privatplatzierung, die Mehrzuteilungsoption und deren Ausübung, die Earn-in-Vereinbarung und die Ausübung der damit verbundenen Option, die erwartete Verwendung der vom Unternehmen finanzierten Ausgaben, die erwartete Ernennung von Herrn Jentz zum Chief Executive Officer und die Ernennung eines neuen Chief Executive Officer. Jentz als Chief Executive Officer und Director des Unternehmens und der Rücktritt von Herrn Williams als Interim Chief Executive Officer, Änderungen in der Zusammensetzung des Board of Directors des Unternehmens nach Abschluss des Arrangements und der Namensänderung. Im Allgemeinen, aber nicht immer, können zukunftsgerichtete Informationen und Aussagen durch die Verwendung von Wörtern wie "plant", "erwartet", "wird erwartet", "budgetiert", "geplant", "schätzt", "prognostiziert", "beabsichtigt", "antizipiert" oder "glaubt" oder deren negative Konnotation oder Abwandlungen solcher Wörter und Phrasen oder durch die Aussage, dass bestimmte Handlungen, Ereignisse oder Ergebnisse "können", "könnten", "würden", "könnten" oder "werden" ergriffen werden, "auftreten" oder "erreicht werden" oder deren negative Konnotation identifiziert werden.

Zukunftsgerichtete Informationen und Aussagen beruhen auf unseren derzeitigen Erwartungen, Überzeugungen, Annahmen, Schätzungen und Prognosen in Bezug auf das Geschäft des Unternehmens sowie die Branche und die Märkte, in denen es tätig ist. Solche zukunftsgerichteten Informationen und Aussagen beruhen auf zahlreichen Annahmen, unter anderem auf Annahmen in Bezug auf das Unternehmen nach Abschluss des Arrangements, dass die erwarteten Vorteile des Arrangements realisiert werden, dass das Arrangement abgeschlossen wird, einschließlich des Erhalts der erforderlichen Genehmigungen der Aktionäre, der Aufsichtsbehörden, der Gerichte und der Börsen, dass die Parteien in der Lage sind, die anderen Bedingungen für den Abschluss des Arrangements rechtzeitig zu erfüllen, andere Erwartungen und Annahmen in Bezug auf die Änderung des Arrangements, den Erhalt der erforderlichen Zustimmung der Aktionäre zur Ernennung der beiden von ValOre nominierten Direktoren in das Board of Directors des Unternehmens und die Namensänderung, den Erhalt der erforderlichen behördlichen Genehmigungen in Bezug auf die gleichzeitige Privatplatzierung, die rechtzeitige Erfüllung der Bedingungen für die Freigabe des Treuhandkontos, die weitere steuerliche Behandlung der FT-Zeichnungsscheine und der PFT-Zeichnungsscheine, dass die Option ausgeübt wird, dass sich die allgemeinen geschäftlichen und wirtschaftlichen Bedingungen nicht wesentlich nachteilig verändern werden, dass die Standorte der historischen Mineralressourcenschätzungen zu neuen Mineralisierungsentdeckungen führen und möglicherweise als aktuelle Mineralressourcenschätzungen verifiziert werden können, dass die Finanzierung bei Bedarf und zu angemessenen Bedingungen für die Durchführung weiterer Explorations- und Betriebsaktivitäten zur Verfügung stehen wird, die Genauigkeit früherer Explorationsaufzeichnungen und -ergebnisse, dass die Ergebnisse geplanter Explorationsaktivitäten wie erwartet ausfallen, die Kosten geplanter Explorationsaktivitäten, dass Drittanbieter, Ausrüstung und Zubehör sowie behördliche und andere Genehmigungen, die für die Durchführung der geplanten Explorationsaktivitäten des Unternehmens erforderlich sind, zu angemessenen Bedingungen und rechtzeitig zur Verfügung stehen und dass sich die allgemeinen geschäftlichen und wirtschaftlichen Bedingungen nicht wesentlich nachteilig verändern werden. Obwohl die Annahmen, die das Unternehmen bei der Bereitstellung von zukunftsgerichteten Informationen oder bei der Abgabe von zukunftsgerichteten Aussagen trifft, von der Unternehmensleitung zum gegebenen Zeitpunkt als angemessen erachtet werden, kann nicht garantiert werden, dass sich diese Annahmen als richtig erweisen werden.

Zukunftsgerichtete Informationen und Aussagen beinhalten auch bekannte und unbekannte Risiken und Ungewissheiten sowie andere Faktoren, die dazu führen können, dass die tatsächlichen Ergebnisse, Leistungen und Erfolge von Labrador Uranium wesentlich von jenen Ergebnissen, Leistungen und Erfolgen abweichen, die in solchen zukunftsgerichteten Informationen oder Aussagen zum Ausdruck gebracht oder impliziert wurden, einschließlich unter anderem: das Versäumnis, die Genehmigungen der Aktionäre, der Aufsichtsbehörden, der Gerichte oder der Börsen in Verbindung mit dem Arrangement zu erhalten, das Versäumnis, die Bedingungen für die Freigabe des Escrow zu erfüllen oder die erforderlichen behördlichen Genehmigungen in Bezug auf die gleichzeitige Privatplatzierung zu erhalten, das Versäumnis, die Ausgaben während der Earn-in-Laufzeit zu finanzieren, das Versäumnis, das Arrangement oder die gleichzeitige Privatplatzierung abzuschließen, das Versäumnis, die erwarteten Vorteile des Arrangements zu realisieren oder den Geschäftsplan des Unternehmens nach Abschluss des Arrangements umzusetzen, eine begrenzte Betriebsgeschichte, ein negativer operativer Cashflow und die Abhängigkeit von der Finanzierung durch Dritte, die Ungewissheit zusätzlicher Finanzierungen, Verzögerungen oder das Versäumnis, die erforderlichen Genehmigungen und behördlichen Zulassungen zu erhalten, keine bekannten Mineralressourcen/-reserven, Probleme mit den Eigentumsrechten der Ureinwohner und Konsultationen, die Abhängigkeit von wichtigen Führungskräften und anderem Personal; potenzieller Abschwung der wirtschaftlichen Bedingungen; Verfügbarkeit von Drittanbietern; Verfügbarkeit von Ausrüstung und Vorräten; nicht erwartungsgemäßer Betrieb von Ausrüstung; Unfälle, Wettereinflüsse und andere Naturphänomene und andere Risiken im Zusammenhang mit der Mineralexplorationsbranche; Änderungen von Gesetzen und Vorschriften, Wettbewerb und nicht versicherbare Risiken, Beziehungen zu den Gemeinden, Verzögerungen bei der Erlangung von behördlichen oder anderen Genehmigungen sowie die Risikofaktoren in Bezug auf Labrador Uranium, die in der Börsenzulassungserklärung des Unternehmens vom 2. März 2022 aufgeführt sind, die bei den kanadischen Wertpapieraufsichtsbehörden hinterlegt wurde und im Profil des Unternehmens auf SEDAR unter www.sedar.com.

Obwohl das Unternehmen versucht hat, wichtige Faktoren zu identifizieren, die dazu führen könnten, dass die tatsächlichen Handlungen, Ereignisse oder Ergebnisse wesentlich von denjenigen abweichen, die in den zukunftsgerichteten Informationen enthalten sind oder durch die zukunftsgerichteten Informationen impliziert werden, kann es andere Faktoren geben, die dazu führen, dass die Ergebnisse nicht wie erwartet, geschätzt oder beabsichtigt ausfallen. Es kann nicht garantiert werden, dass sich zukunftsgerichtete Informationen und Aussagen als richtig erweisen, da die tatsächlichen Ergebnisse und zukünftigen Ereignisse erheblich von den erwarteten, geschätzten oder beabsichtigten abweichen können. Dementsprechend sollten sich die Leser nicht in unangemessener Weise auf zukunftsgerichtete Aussagen oder Informationen verlassen. Das Unternehmen ist nicht verpflichtet, zukunftsgerichtete Informationen aufgrund neuer Informationen oder Ereignisse zu aktualisieren oder neu herauszugeben, es sei denn, dies ist nach den geltenden Wertpapiergesetzen erforderlich.