2022 haben deutsche Online-Käufer allein am Black Friday und Cyber Monday 5,6 Milliarden Euro ausgegeben.

Im Vergleich dazu erhielten Aktienfonds in Deutschland im Krisenjahr 2022 nur 0,5 Mrd. Euro, obwohl die Kurse in vielen Regionen um fast 20 % günstiger waren als im Vorjahr.

Warum kaufen Menschen das nächste iPhone gerne mit maximalem Rabatt, die Apple Aktie jedoch lieber zu neuen Höchstkursen?

Was können wir für die Geldanlage lernen:

Sehen Sie fallende Aktienkurse wie Black Friday Rabatte – Chancen, günstigere Anlagen zu kaufen.

Ziehen Sie Parallelen zwischen der Jagd nach Schnäppchen und Investitionsmöglichkeiten. Ein vorübergehender Preisrückgang kann eine Chance für langfristiges Wachstum sein.

Bewahren Sie Ruhe und eine langfristige Sichtweise, auch wenn die Märkte volatil sind. Überlegte Entscheidungen führen oft zu besseren Ergebnissen als impulsives Handeln in Krisenzeiten.

Rabattjagd im Netz

Am Black Friday jagen wir nach Schnäppchen. Wir freuen uns, wenn wir hochwertige Produkte zu einem günstigeren Preis ergattern können. Diese Rabatte sehen wir als Gelegenheit, mehr für unser Geld zu bekommen.

Wir suchen nach guten Angeboten und kaufen, wenn die Preise niedrig sind. Diese Rabattjagd basiert auf der einfachen Logik: Qualität zu einem niedrigeren Preis erwerben.

Wenn ein hochwertiges Produkt, das normalerweise außerhalb des Budgets liegt, plötzlich erschwinglich wird, greifen viele zu. Diese Mentalität des „Kaufens im Angebot“ ist tief in der Konsumentenpsychologie verankert.

Angst bei Aktien

Im Gegensatz dazu steht die Reaktion vieler Anleger auf fallende Aktienkurse, oft symbolisiert durch den Begriff „Black Friday“ an der Börse.

Statt fallende Kurse als Chance zu sehen, um günstig zu kaufen, reagieren viele mit Angst und Panik und ziehen sich zurück.

Dieses Verhalten ist das genaue Gegenteil unserer Einstellung beim Einkaufen. Anstatt die Gelegenheit zu sehen, hochwertige Anlagen zu einem „Rabatt“ zu erwerben, dominieren Sorgen über weitere Verluste. Dieses Phänomen ist als „Verlustaversion“ bekannt, ein Begriff aus der Verhaltensökonomie, der beschreibt, wie Menschen stärker auf potenzielle Verluste als auf gleichwertige Gewinne reagieren.

Ein iPhone oder die Apple Aktie

Stellen Sie sich vor, Sie hätten vor einigen Jahren in Apple-Aktien investiert. Jedes Jahr, wenn Apple ein neues iPhone auf den Markt bringt, steigt die Vorfreude. Für Aktionäre kommt zu dieser Vorfreude noch ein zusätzlicher Bonus: Die Kursgewinne ihrer Aktien könnten ausreichen, um das neueste iPhone-Modell zu erwerben, ohne zusätzliches Geld auszugeben.

Natürlich hängt die Möglichkeit, ein neues iPhone durch Aktiengewinne zu finanzieren, von der Anzahl der gehaltenen Aktien und den Marktschwankungen ab. Dennoch zeigt dieses Beispiel, dass Investitionen in Aktien mehr sein können als nur Zahlen auf einem Konto. Sie können einen direkten Einfluss auf unseren Alltag und unsere Konsumentscheidungen haben. Die meisten Anleger scheitern jedoch schon beim ersten Versuch:

Wenn wir am Black Friday 20 % Rabatt auf das neue iPhone bekommen, kaufen wir es gerne. Dadurch machen wir die Unternehmen reich. Fällt die Apple Aktie beispielsweise am selben Tag um 20 %, so möchte diese keiner haben.

Warum kaufen Menschen das nächste iPhone gerne mit maximalem Rabatt, die Apple Aktie jedoch lieber zu neuen Höchstkursen?

Diese Frage beleuchtet ein interessantes Phänomen in der Psychologie des Konsums und der Investition. Menschen kaufen das nächste iPhone mit Rabatt, aber bevorzugen die Apple-Aktie zu Höchstkursen. Es gibt viele Gründe dafür:

- Greifbarkeit und sofortiger Nutzen: Beim Kauf eines iPhones ist der Nutzen sofort sichtbar und greifbar. Man erhält ein physisches Produkt mit spezifischen Funktionen und Vorteilen. Im Gegensatz dazu ist der Kauf von Aktien eine Investition in die Zukunft eines Unternehmens, deren Nutzen nicht sofort sichtbar ist und ein gewisses Maß an Unsicherheit birgt.

- Mentale Verknüpfung mit Erfolg: Höchstkurse von Aktien werden oft als Zeichen für den Erfolg und die Stärke eines Unternehmens angesehen. Investoren neigen dazu, sich dem „Gewinnerteam“ anzuschließen, in der Hoffnung, dass der Aufwärtstrend anhält. Dies kann zu einer Präferenz für den Kauf von Aktien zu Höchstkursen führen, selbst wenn dies aus einer rein finanziellen Perspektive weniger sinnvoll sein mag.

- Herdenverhalten: Menschen neigen dazu, das Verhalten anderer zu imitieren, besonders in Bereichen, in denen sie unsicher sind. Wenn viele Menschen eine Aktie zu Höchstkursen kaufen, kann dies andere dazu ermutigen, dem Trend zu folgen, selbst wenn es rationalere Zeitpunkte für den Kauf geben könnte.

- Risikowahrnehmung und Verlustaversion: Beim Kauf eines rabattierten iPhones ist das Risiko begrenzt und der wahrgenommene Wert hoch. Bei Aktien hingegen ist das Risiko eines Wertverlustes stets präsent. Viele Anleger kaufen Aktien zu Höchstkursen, weil sie glauben, dass der Trend weiter anhält und sie sonst eine Gelegenheit verpassen könnten. Dies wird oft von der Angst angetrieben, einen Verlust zu erleiden, wenn sie zu einem niedrigeren Kurs kaufen und der Kurs weiter fällt.

- Mangel an Investitionsbildung: Viele Menschen verstehen die Dynamik des Aktienmarktes nicht vollständig. Die Idee, Aktien zu kaufen, wenn sie „billig“ sind und zu verkaufen, wenn sie „teuer“ sind, kann kontraintuitiv erscheinen, besonders wenn man nicht mit den Grundlagen der Investition vertraut ist.

Lektion aus dem Einzelhandel

Was können wir also vom Black Friday für unsere Geldanlage lernen? Der Schlüssel liegt im Erkennen des wahren Wertes und im Verständnis des Marktes.

Wie im Einzelhandel sollten Anleger den wahren Wert von Aktien verstehen und Kursrückgänge als Kaufgelegenheiten betrachten:

Fallende Kurse als Kaufgelegenheit: Genau wie im Einzelhandel können fallende Aktienkurse eine Gelegenheit sein, hochwertige Anlagen zu einem niedrigeren Preis zu erwerben. Wenn wir davon überzeugt sind, dass ein Unternehmen langfristig erfolgreich sein wird, sollte ein vorübergehender Kursrückgang nicht abschrecken.

Langfristige Perspektive bewahren: Während Black Friday-Käufe oft impulsiv sind, erfordert die Investition in Aktien eine langfristige Strategie. Anleger sollten sich nicht von kurzfristigen Marktschwankungen beeinflussen lassen, sondern auf die langfristige Performance und das Potenzial der Unternehmen achten.

Emotionen kontrollieren: Beim Black Friday im Einzelhandel lassen wir uns oft von der Aufregung mitreißen, aber wir bleiben rational in unseren Entscheidungen. Bei der Geldanlage ist es ebenso wichtig, Emotionen wie Angst oder Panik nicht die Oberhand gewinnen zu lassen.

Jeder Rabatt ist eine Gelegenheit

Die Entwicklung an den Aktienmärkten verläuft nicht linear. Korrekturen sind ein normaler Bestandteil der Börsenzyklen und können durch verschiedene Faktoren wie wirtschaftliche Veränderungen, politische Ereignisse oder Marktvolatilität ausgelöst werden.

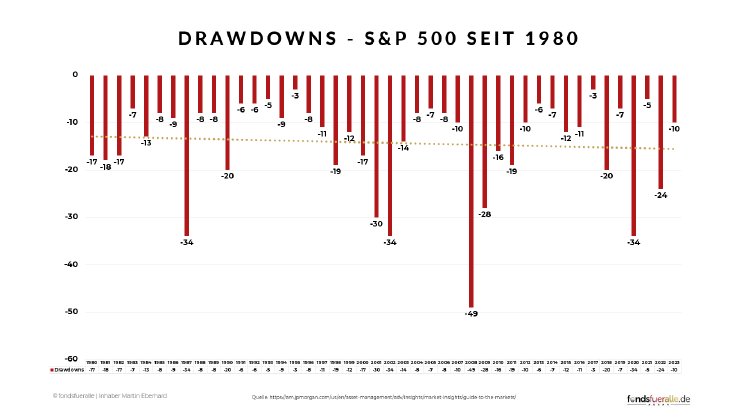

Anleger mussten beim US-Aktienindex S&P 500 beispielsweise seit 1980 unterjährig eine durchschnittliche Korrektur von 14,3 % ertragen.

Den größten Rückgang verzeichnete der S&P 500 dabei während der Finanzkrise 2008. Anleger mussten einen Drawdown von 49 % verkraften.

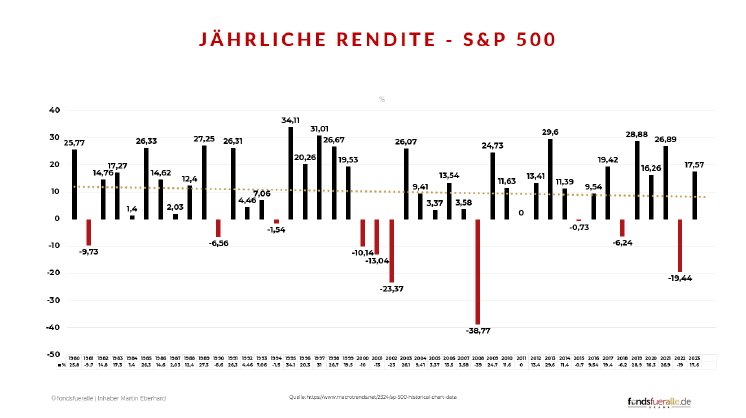

In 32 von 43 Jahren seit 1980 schloss der US-Aktienindex S&P 500 trotz der aufgezeigten unterjährigen Korrekturen mit einem positiven Ergebnis zum Jahresende ab.

Scharfe, plötzliche Marktrückgänge sind beunruhigend und verängstigen Anleger. Keiner traut sich kaufen wenn die Kurse unten sind und bestehende Anteile werden aus Panik verkauft. Wie die Geschichte gezeigt hat, haben sich die Finanzmärkte bis dato immer von Marktschocks erholt und langfristig starke Gewinne erzielt. Jede Krise war historisch gesehen eine verpasste Kaufgelegenheit an den Aktienmärkten.

Geduld zahlt sich aus

Seit dem letzten Rekordhoch des S&P 500 am 3. Januar 2022 sind 471 Handelstage vergangen. Es ist das 11. Mal seit 1950, dass der Index über ein ganzes Jahr hinweg unter seinem früheren Höchststand geblieben ist. Das letzte Mal war dies im März 2012 der Fall und dauerte 1.128 Handelstage. Der längste Zeitraum seit 1950, in dem der S&P 500 unter seinem vorherigen Höchststand blieb, war zwischen September 2000 und Oktober 2006, und dauerte 1.541 Tage. Am Ende wurden immer neue Höchststände erreicht. Geduld zahlt sich aus!

306 % in zehn Jahren

Der Gewinn liegt meist im Einkauf, auch wenn es schwierig ist und Überwindung kostet, wenn die Märkte Verluste verzeichnen.

Wer all seinen Mut zusammen genommen hat und als Schnäppchenjäger immer dann unterwegs war, wenn keiner mehr Aktien haben wollte, verbuchte in den darauffolgenden Zeitfenstern einer Korrektur anschließend hervorragende Gewinne.

So stieg zum Beispiel der S&P 500 ab dem 03.09.2009 nach der Finanzkrise 2008 innerhalb von 12 Monaten um 69 %, innerhalb von 5 Jahren um 178 % und innerhalb von 10 Jahren um über 306 % von seinen letzten Tiefstständen.

Die Geschichte des Black Fridays

Black Friday im Einzelhandel

Der Ursprung des Black Friday liegt in den Vereinigten Staaten. Der Begriff wurde ursprünglich verwendet, um den Verkehrskollaps und das Menschenchaos zu beschreiben, das in Philadelphia nach Thanksgiving auftrat, als eine große Anzahl von Menschen für das traditionelle Armee-Marine-Footballspiel in die Stadt strömte. Dies geschah erstmals in den 1950er Jahren.

Der Begriff „Black Friday“ wurde später von den Einzelhändlern in einem positiveren Licht umgedeutet. Sie begannen, ihn zu verwenden, um den Tag nach Thanksgiving zu bezeichnen, an dem viele Geschäfte endlich „in die schwarzen Zahlen“ kamen, also profitabel wurden, dank des massiven Anstiegs der Einkäufe. Dieser Tag markierte den inoffiziellen Beginn der Weihnachtseinkaufssaison in den USA, da viele Amerikaner diesen Tag nutzen, um mit ihren Weihnachtseinkäufen zu beginnen.

Mit der Zeit hat sich der Black Friday zu einem weltweiten Phänomen entwickelt, mit zahlreichen Geschäften und Online-Händlern, die spezielle Angebote und Rabatte anbieten.

Black Friday an der Börse

Der Begriff „Black Friday“ hat in der Geschichte der Finanzmärkte eine ganz andere Bedeutung als im Einzelhandel. Hier ist der Begriff äußerst negativ besetzt.

„Black Friday“ bezieht sich dabei auf spezifische Tage, an denen es zu einem dramatischen und oft unerwarteten Einbruch der Aktienkurse kam. Diese Ereignisse sind in der Finanzgeschichte als besonders bemerkenswert verzeichnet, da sie bedeutende wirtschaftliche Auswirkungen hatten. Hier sind einige der bekanntesten „Black Fridays“ in der Börsengeschichte:

- Black Friday 1869 (USA): Der erste bekannte „Black Friday“ fand am 24. September 1869 statt. Er war das Ergebnis eines gescheiterten Versuchs von zwei Finanziers, Jay Gould und James Fisk, den Goldmarkt in den USA zu monopolisieren. Ihre Manipulationen führten zu einem dramatischen Anstieg und anschließenden Absturz des Goldpreises, was erhebliche Turbulenzen an den Finanzmärkten und in der Wirtschaft verursachte.

- Black Friday 1929 (USA): Obwohl der berüchtigte Börsencrash von 1929, der den Beginn der Großen Depression markierte, oft mit dem „Schwarzen Donnerstag“ (24. Oktober 1929) in Verbindung gebracht wird, war der darauf folgende Dienstag, der 29. Oktober, der Tag, an dem der Markt vollständig zusammenbrach. Dieser Tag wird manchmal auch als „Black Tuesday“ bezeichnet, aber in einigen Kontexten wird der gesamte Zeitraum, einschließlich des Freitags davor, als Teil des „Black Friday“ betrachtet.

- Black Friday 1987 (Weltweit): Ein weiterer berüchtigter Black Friday ereignete sich am 16. Oktober 1987. Dieser Tag war der Vorläufer des „Schwarzen Montags“ (19. Oktober 1987), an dem die Börsen weltweit zusammenbrachen. Der Dow Jones Industrial Average (DJIA) verlor an diesem Montag fast 22% seines Wertes, die größte eintägige prozentuale Abnahme in der Geschichte.

- Black Friday 2008 (USA und Weltweit): Während der Finanzkrise 2008 gab es mehrere Tage mit erheblichen Börseneinbrüchen. Obwohl keiner dieser Tage offiziell als „Black Friday“ bezeichnet wurde, waren die Auswirkungen dieser Tage auf die globalen Finanzmärkte und die Weltwirtschaft enorm.

Die Black Friday-Mentalität im Einzelhandel lehrt uns, dass es lohnenswert sein kann, mutig zu sein und Gelegenheiten zu nutzen.

Übertragen auf die Geldanlage bedeutet dies, dass ein Kursrückgang nicht immer ein Zeichen für Panik sein muss, sondern eine Chance sein kann, qualitativ hochwertige Anlagen zu einem günstigeren Preis zu erwerben. Indem wir unsere Einstellung zu Rabatten im Einzelhandel auf unsere Investitionsstrategie anwenden, können wir lernen, Marktschwankungen zu unseren Gunsten zu nutzen.